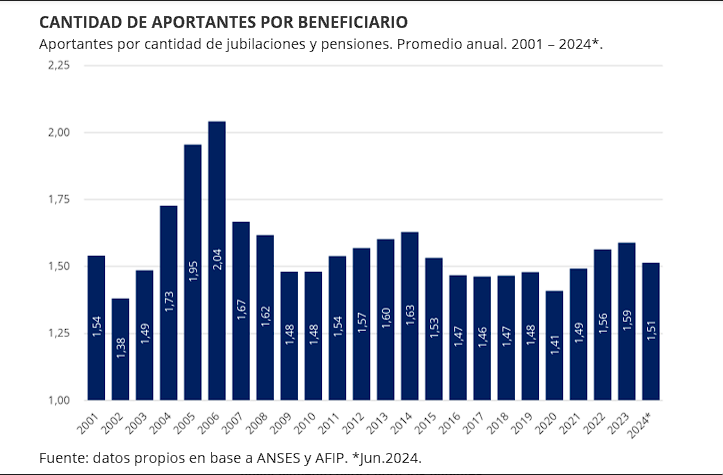

Según datos de la Secretaría de Trabajo, Empleo y Seguridad Social a junio de 2024, hay 1,51 aportantes por beneficiario, cuando la proporción sostenible es de 3,3.

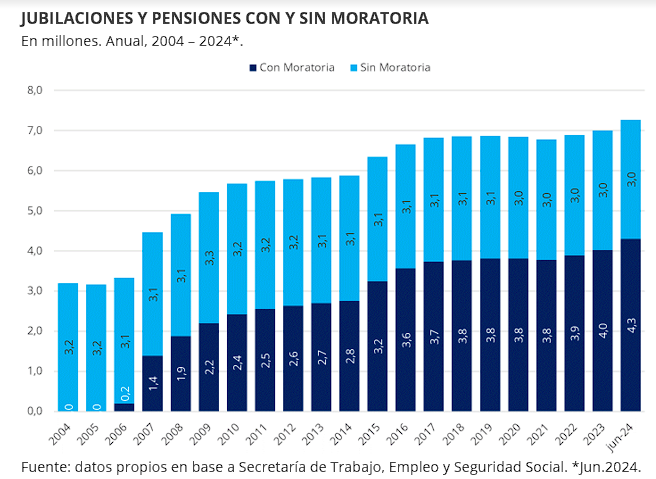

En Argentina, el 59% del total de beneficiarios de jubilaciones y pensiones accedió al beneficio mediante una moratoria, es decir, sin haber completado la totalidad de los aportes que exige la ley. Esta información se desprende de las estadísticas oficiales publicadas por la Administración Nacional de la Seguridad Social (ANSES) a junio de 2024. Es decir que de los 7,2 millones de beneficiarios hay 4,3 millones de jubilaciones y pensiones otorgadas bajo regímenes administrados por la ANSES.

Esta proporción denota un desequilibrio “preocupante” cuyo origen está en la legislación laboral y previsional actual. Ambas han contribuido a que casi no haya creación neta de empleo privado registrado desde el año 2012 y que no se generasen los recursos necesarios para sostener el poder adquisitivo de las jubilaciones.

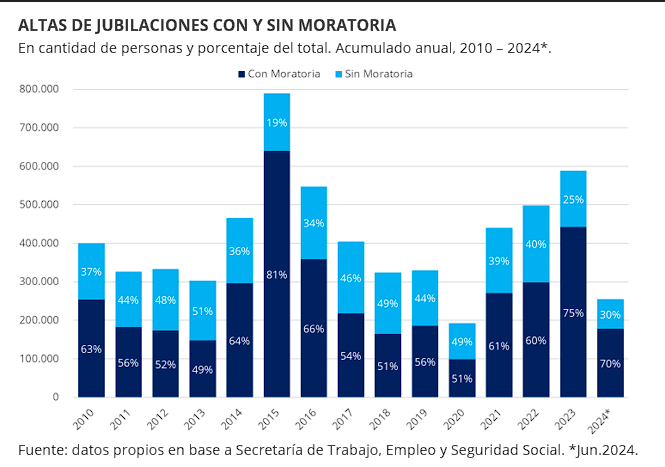

Cuando se analiza la evolución de las nuevas jubilaciones y pensiones que se van otorgando año a año, se encuentra que cada vez más beneficios se otorgan en el marco de moratorias previsionales. Sólo el 25% de las jubilaciones y pensiones que se otorgaron en 2023 fueron sin moratoria. Mientras que en el primer semestre de 2024 la proporción fue del 30%

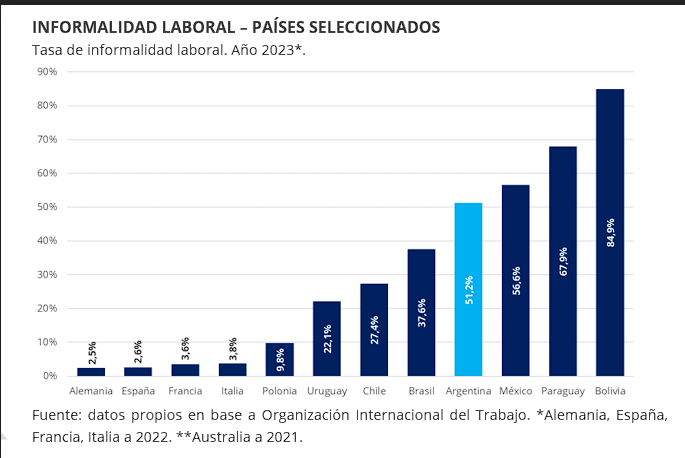

La dependencia cada vez más generalizada de las moratorias responde a que la tasa de informalidad laboral es alta. Según estadísticas de la Organización Internacional del Trabajo, la informalidad en Argentina se ubicó en el 50,4% para el año 2023. Este dato contrasta con otras economías, como Brasil, que registró un 37,6%, o Uruguay, con un 26,4%. Y está muy lejos de la de países de la OCDE, que es en general menor al 5%.

DES – FINANCIAMIENTO DEL SISTEMA PREVISIONAL

La combinación de un mercado laboral con elevadas tasas de informalidad, sumado al crecimiento de las moratorias ha llevado a un mayor estrés en el sistema previsional debido a que se llevó la proporción aportantes-beneficiarios a niveles insostenibles. Según datos de la Secretaría de Trabajo, Empleo y Seguridad Social a junio de 2024, hay 1,51 aportantes por beneficiario, cuando la proporción sostenible es de 3,3.

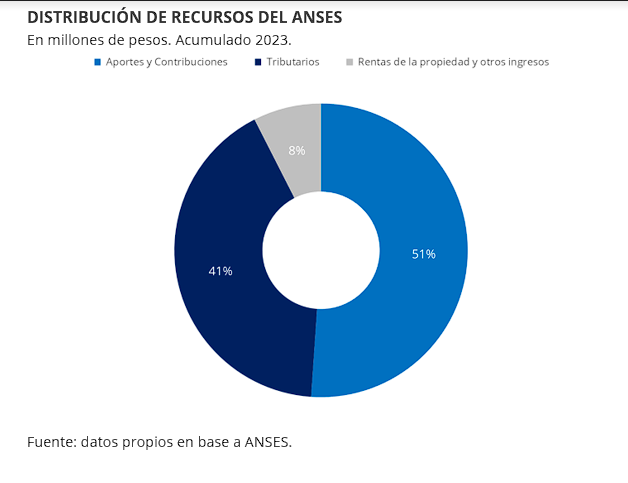

En consecuencia, la situación financiera de la ANSES se ha tornado preocupante. El financiamiento de la seguridad social depende cada vez menos de los aportes que hacen los trabajadores y empresas, y, en cambio, cada vez más de otras fuentes de financiamiento para cubrir los faltantes.

Durante el año 2023, la ANSES solo el 51% de los recursos de la ANSES correspondió a Aportes y Contribuciones Sociales. Mientras que el 41% estuvo explicado por el redireccionamiento de los ingresos por impuestos que no están directamente vinculados al trabajo, incluyendo el IVA, el Impuesto a los Combustibles Líquidos, Monotributo, el Impuesto al Cheque (Débitos y Créditos), Cigarrillos y el Impuesto PAIS. El 8% restante de los recursos de la ANSES fueron rentas de la propiedad derivadas del Fondo de Garantía de Sustentabilidad (FGS) y otros ingresos.

Esta situación se ha visto agravada por el hecho de que en los últimos años se utilizó la liquidez del FGS para financiar el gasto público y sostener las paridades de la deuda del Tesoro. Según los informes publicados por la ANSES, a diciembre de 2023 el 74,6% de la cartera del FGS correspondía a títulos públicos nacionales y de entes estatales.

La evolución decreciente por parte de los aportes y contribuciones evidencian la insostenibilidad del sistema, ya que no podría subsistir si no fuera por los ingresos provenientes de otros medios.

LA VISIÓN DE NUESTROS EXPERTOS: URGE UNA REFORMA INTEGRAL

La reforma que aprobó el Congreso Nacional, y que luego fue vetada por el Poder Ejecutivo, elude los verdaderos desafíos que hoy tiene el sistema previsional argentino. Además, apuntó a mejorar los ingresos de los jubilados sin avanzar en una reforma laboral que fomente el empleo en blanco. Lo que a su vez ayudaría a reducir la dependencia de las moratorias previsionales.

Eugenio Marí, Economista Jefe de la Fundación Libertad y Progreso, opinó que “la reforma que se propuso, tal como se escribió era insostenible, pues no explicaba de donde obtener el financiamiento que se necesitaba. Estamos hablando de 1,2% del PBI para el año que viene, que para 2026 y 2027 podía aumentar cómodamente a más de 2% del producto. No es para nada poca cosa y los legisladores omitieron explicitar de donde saldrían los recursos”.

Además, Marí planteó que “una alternativa sería generar espacio fiscal revisando y reduciendo otros gastos que han quedado fijados por leyes del Congreso. En particular, urge revisar la estructura de gastos tributarios, que en 2023 superaron los 2 puntos del PBI, e incluyen a regímenes de privilegio como el de Tierra del Fuego”.

Valentín Gutiérrez, Analista de la Fundación Libertad y Progreso, dijo que “especialmente preocupante es que la reforma propuesta no comprende el contexto en el que nos encontramos como país. Hoy, todo el plan del gobierno –y con ello el futuro de los argentinos- descansa en el plano fiscal; más aún luego de que la deuda del Banco Central volviera al Tesoro para reducir la emisión monetaria. Lo peor que podría pasarnos es avanzar con una ley fiscalmente irresponsable. Lo cierto es que hay que defender el superávit fiscal a como dé lugar, pues en este está la esperanza de dar vuelta la página y alcanzar una senda de crecimiento que permita luego mejorar las condiciones de todos”.

Lautaro Moschet, economista de la Fundación Libertad y Progreso, expresó que “un sistema donde más de la mitad de los beneficiarios no contribuyeron en tiempo y forma se vuelve insostenible. El problema crucial es que en Argentina son cada vez más la cantidad de personas a las cuales distribuir, pero la cantidad de aportantes no crece al mismo ritmo, sino que se quedó estancado en los últimos años. La forma de generar mejoras en los haberes jubilatorios es a través de una reforma laboral que incluya al sistema a los trabajadores informales. No podemos caer en la demagogia de querer aumentar el reparto de algo que no existe. Nos debemos como sociedad un debate en profundidad sobre este tema, que incluya a su vez la posibilidad de elegir libremente una caja previsional pública o privada”

(*) Fundación Libertad y Progreso